日本において、積立投資ブームがの真っただ中であるが、その中で妄信的に信じられている指数がある。

それはS&P500指数であり、本当にそうであるのか。

S&P 500指数は時価総額加重平均方式で計算されており、特にマグニフィセント7と呼ばれる7つの大企業の影響が大きいことが強調されます。

これらの企業の成長が指数全体を支えている一方で、それ以外の企業の成長が鈍化しているため、指数全体のバランスが偏っていることが問題視されます。

加えて、より効率的な投資を目指すために、均等加重ETFなどの代替手段や投資戦略についても提案します。

この記事は、投資家が冷静な目でデータを分析し、より良い投資判断を下すための助けとなることを目的としています。

S&P500指数とは?

S&P 500指数(Standard & Poor's 500 Index)は、アメリカの株式市場を代表する株価指数の一つで、米国の主要企業500社の株価を基に算出されます。この指数は、投資家やアナリストにとって、アメリカ経済の健康状態や市場の動向を評価するための重要な指標となっている。

選定基準はS&Pダウ・ジョーンズ・インデックスの委員会によって決められ以下の通り。

時価総額: 企業の市場価値が大きいこと

流動性: 取引が活発に行われていること

財務健全性: 財務状況が良好であること

本社所在地: アメリカ国内に本社があること

S&P 500指数の計算方法

S&P 500指数は、時価総額加重平均方式を使用して計算されます。具体的には、各企業の時価総額を合計し、その合計を基準に指数が算出されます。この方法により、大企業の株価変動が指数全体に与える影響が大きくなります。

つまりは、時価総額(株価×発行株数)が大きく、流動性の高い銘柄の影響を受けやすい指数となっている。

加重平均方式とその他の株式指数

株式指数には、主に2種類の決め方があり、1つは加重平均方式、もう1つは単純平均方式となる。

加重平均方式

加重平均方式では、各銘柄の株価に一定の重みを付けて計算。

重みは通常、各銘柄の市場価値や取引量に基づいて設定され、市場全体の動向をより正確に反映することができる。

- 時価総額が大きい銘柄が指数に与える影響も大きくなり、例えば、S&P 500指数は代表例で、FTSE、MSCI、TOPIXなど。

- 特定の大企業の動向が指数全体に大きな影響を与える。

単純平均方式

単純平均方式では、指数を構成する各銘柄の株価の単純平均を計算し、各銘柄の重みは等しく、株価の絶対値がそのまま指数に反映される。

特徴

- 各銘柄の株価が指数に与える影響は等しいため、時価総額の大小に関わらず同等に扱われます。

- 銘柄数が増減する場合、指数の大幅な調整が必要。

- 日経平均株価(日経225)やダウ・ジョーンズ工業株価平均(NYダウ)などで使用。

- 銘柄ごとの株価の合計を除数で割って平均を求める方式。

- 株価が高い銘柄(値がさ株)が指数に与える影響が大きい

それぞれの大きな違いは、大型株の影響が大きいのか、値嵩株の影響が大きいのかという違いがあり、指数としては、加重平均指数は○○ポイントを示され、単純平均は単純な株価の平均値の為、ドルや円で示される違いがある。

ちなみに指数と呼ばれるのは、加重平均型のものであり、単純平均型は、厳密には指数ではなく、平均株価となる。

現状のS&Pの状況

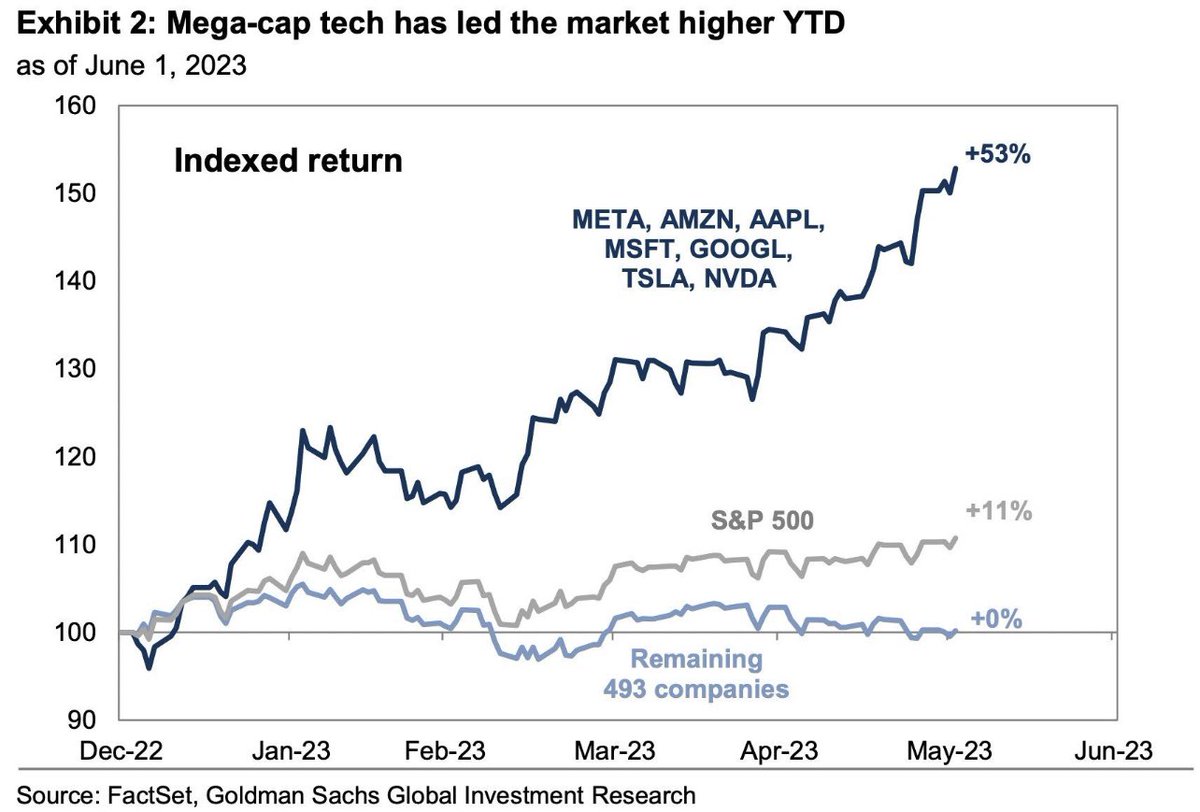

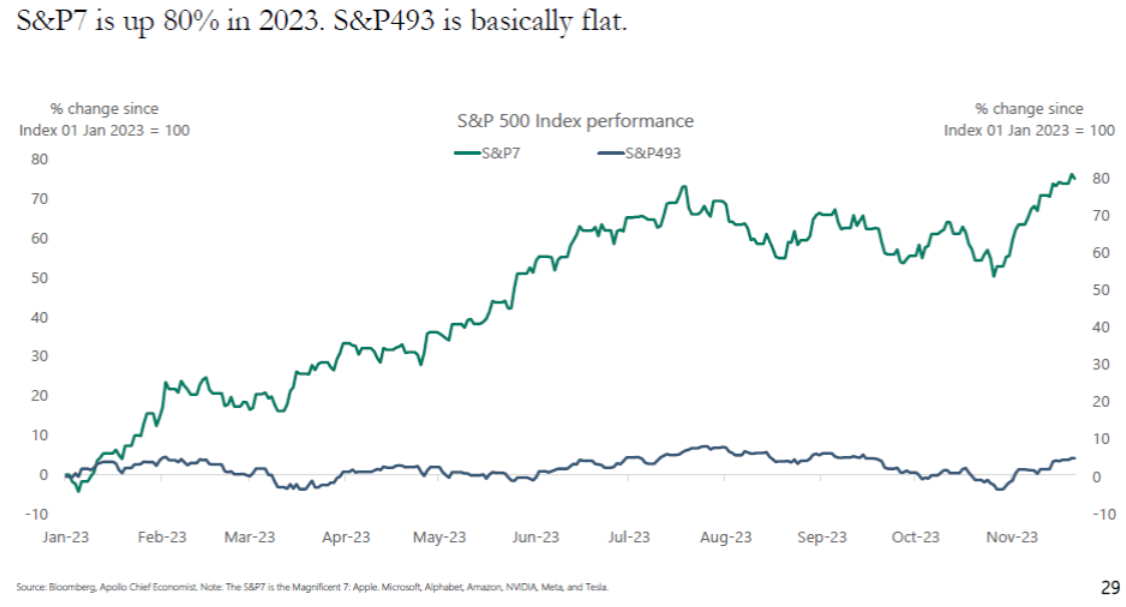

昨年の2023年の最初の半年は、S&P 500指数が獲得した上昇はすべてマグニフィセント7(アップル、マイクロソフト、アルファベット、メタ、アマゾン、エヌビディア、テスラ)で構成されており、6月までのAppleの時価総額は27億ドルで、同指数の構成銘柄の下位200銘柄とラッセル2000銘柄の合計を上回っている状況で時価総額の乖離が起きている状況であった。

その後、昨年11月、米連邦準備制度理事会(FRB)のジェローム・パウエル議長が政策転換を予想するよりも早く政策転換の可能性を示唆したことで、米国株は再度上昇し、時価総額加重平均のS&P500種株価指数は6週間で16.2%上昇した。

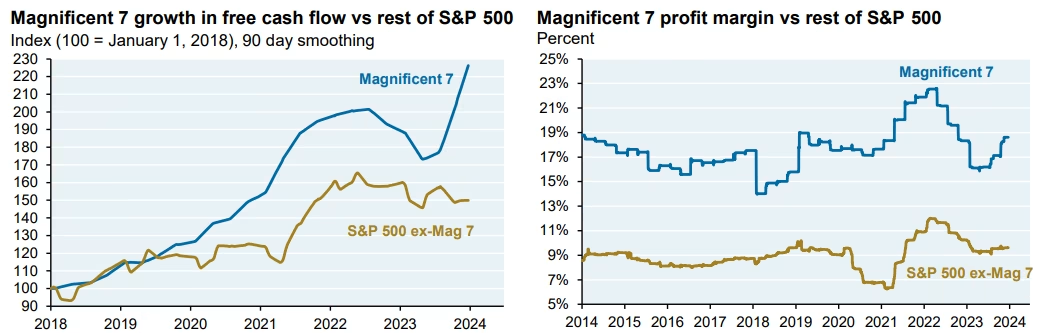

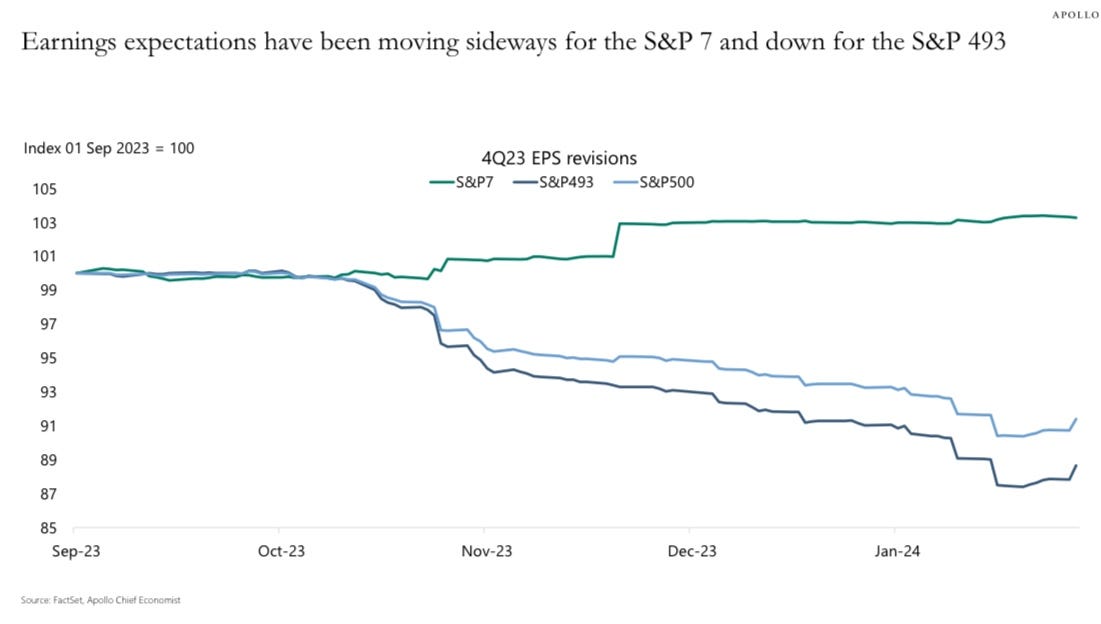

このメガキャップは、フリーキャッシュフローが平均20%以上増加し、収益は2023年に33%爆発的に増加しているが、S&P500種株価指数のキャッシュフロー、1株当たり営業利益、売上高はマグニフィセント7を除き、横ばいか減少だった。

何を言おうとしているかというと、マグニフィセント7以外の成長が弱く、残りの企業群はほとんど成長しておらず、同指数は加重平均指数のため、このマグニフィセント7の影響を受け上昇しており、他の株は足を引っ張ている状況。裏を返せば、この時価総額が膨れたマグニフィセント7の成長によって成り立ち、成長が止まれば同株価指数は大きな影響を受ける指数となっている。

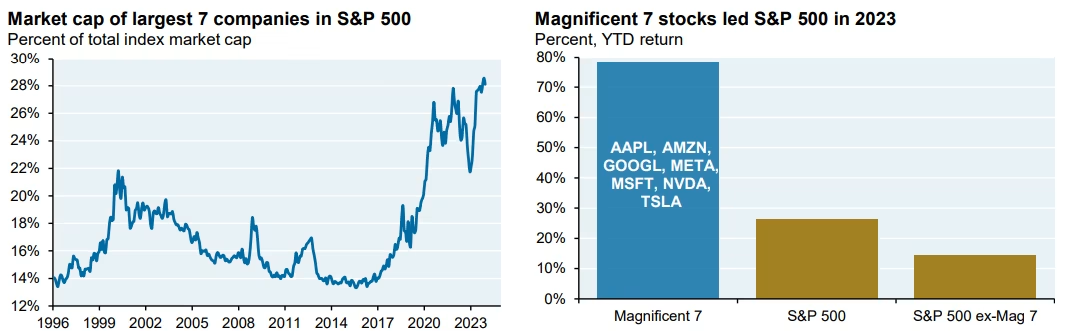

また、S&P500の上位7銘柄のウエイトを合わせると、2017年の2倍となり、構成銘柄の72%が指数をアンダーパフォームし、1980年以降で2番目に高い数字となったという事実で、集中度の問題というのは、投資対象として少し問題を感じるところである。

今後のお話について

単純に考えると、投資家にとって非常に難しい対応を取らざる負えない環境であり、一部のビッグテックの配分を吸い上げ、アンダーパフォームするリスクを負うか、痛みを伴う平均回帰を維持し、潜在的にさらされるか。

わかりやすく書くなら、米国市場は依然として資本主義的な枠組みの中で現在は魅力的な市場であるため、投資せざる負えない環境にある中で、リスクの兼ね合いからある程度幅をもたせた形で運用の検討をする必要がある。

均等加重への対応

インフレ率が低下し、消費者と労働市場のデータが底堅い状態が続く中で、米国のソフトランディングに向けて準備する形では、できるだけマグニフィセント7の配分を増やさずにリスクのバランスを加味しエクスポージャーを増やしていくにはどうしたら良いのか?要は全体の時価総額への配分を減らしたのではなく、地域全体の配分を増やす形で。

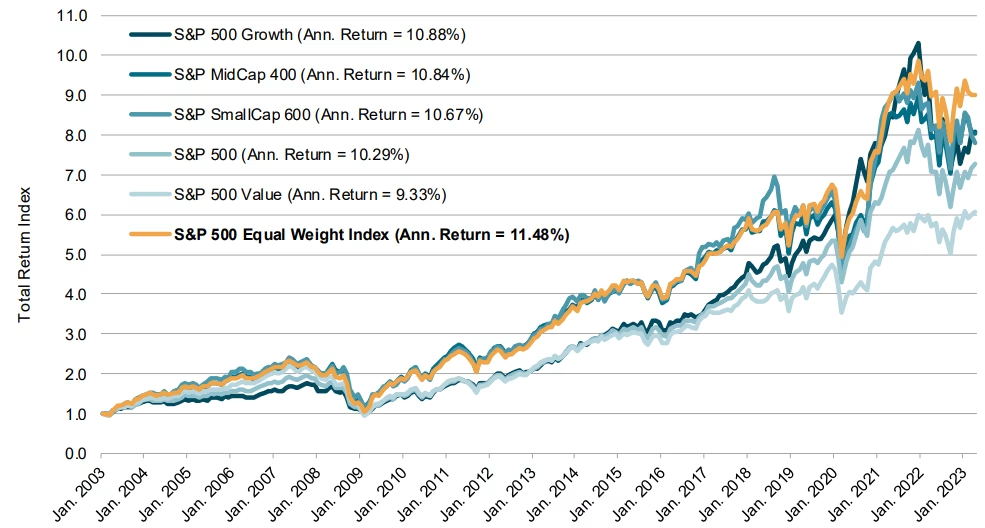

昨年から欧州でトップの流入額になっているのは、Xtrackers S&P 500 Equal Weight UCITS ETF(XDEW)で、あまり具体的なリスクを取らずに、もう少し幅を広げる方法として、均等加重ETF対応がされている。要は単純平均化された形でS&P 500の中型株構成銘柄のウエイトリスクを増やしたりしてヘッジを行っている。

小型株の分野も含めて、サイズプレミアムは回復期の初期段階でアウトパフォームすると予想されているため、S&P 500種株価指数の均等加重の規模バイアスと現在のS&P成長バイアスであるマグニフィセント7のバランスを考える必要がある。

実数値でみると、単純平均型の方がバランスは取れ、パフォーマンスは優れている。ある程度米国のコアはこの辺りになってくるだろう。

マグニフィセント7について

基本的には、S&P500指数は銘柄の偏りがあり、マグニフィセント7の影響が大きく、その他企業の株価はひどいものだというものをまず、見ておく必要がある。

マグニフィセント7だけ持てば良いというわけである。というより、残りの企業が成長しておらず、足を引っ張っており、そもそも加重平均された指数に投資をする妙味が全くないのがわかるだろう。

もちろん、他の企業群のEPSが上昇した際の影響も加重平均されているため、現状のSP500指数では、恩恵も微々たるもので、非常に中途半端な指数になっているのが現状である。

このマグニフィセント7の影響を最大限教授したり、今後もここにベットする場合は、単純にラウンドマグニフィセント7のETF(MAGS)を持てばよい。

7銘柄全ての投資機会を提供しており、この7銘柄の理論を軸に設計されて含まれているため、今後何かしらの理由でいずれかの銘柄に決定的な代替銘柄が出てこない限りは単体でSP500の加重平均指数を持つよりはこちらで対応すべきなのは実数値からも見えるところ

まとめ

世界の株式指数の大半は、加重平均指数で作られており、時価総額に偏よらせた非常に取引しやすく、ベンチマークとしては優秀な算出方法である。

一方で、通常時価総額の大きな企業の成長率は落ちてくる傾向にあるが、米国においては、マグニフィセント7が世界の経済規模の大半を占めていることから、成長率が異常な状態になっており、このSP500指数がこの影響を受け非常に歪んだ形となっている。

米国株の成長起爆剤となっている企業群は主にこのマグニフィセント7となっていることから、効率性を考えるとここを単純に持つ方がパフォーマンスは遥かに勝るのはデータを見ても歴然といえる。

一方で成長が止まった際には、煽りを大きく受けることから、他の米国株の影響を受けにくいことから、バランス良く持つのであれば、均等加重の方が優れているなんとも歪な恰好となっている。

あくまでもアメリカファーストが続き、このメガテックに規制が入るまでは、SP500指数よりかはマグニフィセント7の指数が米国を引っ張る企業群であることは変わりはなく、他の企業群は均等加重や個別株で補うなどやり方自体は、色々ある。

単に、SP500指数という加重平均指数そのものが、非常にバランスが悪い投資先になってきているのは、注意しておく必要がある。

この指数を何十年にも渡って、投資対象にしたりすることが果たして妥当なのであろうか?

近年はもっと効率的なETFや投資商品は開発されているので、自身が内容をしっかり調べデータを冷静な目で判断はした方が良い。

さいごに

記事を読んでいただきまして、ありがとうございます。

投資をするにあたって、色々な方法があると思いますので、ご自身で色々と考えながら、よりよい投資人生を送っていただけたらと思います。

私のところでは、個人投資家としていきつく先の1つとして、1種のゴールになりえるものを皆様に提示させてもらってます。

様々なものに手を出していきつく方、ある程度資金を作ってから目にする現実、現場で働いて知った感覚等、色々あるとは思いますが、結局のところ資金を増やした後に気づく方が多いとは思いますが、多くの方はこの形を経験するであろうと見込んでいます。

不確かな相場の中で、色々レクチャーをしたとしても、自身の資金の状態、年齢、タイミング等々ある中で、バラつきが生まれます。

というより、バラつきの幅が大きくなるのがこの金融に係るところです。

これは相場という変数と技術的な変数

私のところでは、なるべく同じ内容を投げた際に、バラつきを抑えるため、相場に左右されない形で行えるもので、変数を減らすことと、なるべく技術格差でブレないようなものに特化した形でお伝えをしております。

もちろん、技術的な変数で振れ幅を持たした場合は、お伝えすることはたくさんあるのですが、基本ベースそれは徐々に覚えていけば良いものであると考えていて、きちっと枠組みの形とゴール像を作ってしまってから、知識を後で重ねていくという形で用意しております。

細かい質問等も含めて、色々ご要望がありましたら、ご利用ください。